Atendendo a solicitações de clientes, alunos e colegas de trabalho, decidimos dedicar algumas linhas sobre este eletrizante assunto que já mereceu dezenas de artigos e alguns livros sobre o mesmo tema. Referidas obras já se encontram espalhadas em diversas Bibliotecas das Faculdades de Direito, Justiça Federal de todos os quadrantes do Brasil, incluindo a Biblioteca Ministro Victor Nunes Leal do Supremo Tribunal Federal.

As restituições (e não ressarcimentos não sujeitos à atualização monetária) aqui tratadas devem ser pleiteadas, observando-se o prazo prescricional, nos termos do artigo 74 da Lei 9.430/96, de 27 de dezembro de 1996, c/c o inciso II do artigo 2º e art. 3º, § 2º, ambos da IN-SRF 900/08, invocando em sua pretensão as razões de fato e de direito conforme seguem:

1. CONSIDERAÇÕES PRELIMINARES

1.1. O porquê do Pedido de “Restituição” e não “Ressarcimento”

Primeiramente merece reparo a equivocada denominação utilizada pelo art. 6º da já revogada IN-SRF 06/99 de “ressarcimento”, quando a correta denominação é “restituição”. Ressarcimento significa indenização e Restituição significa devolução. O § 7º do artigo 150 da CF/88, resolve o equívoco:

“Art. 150

(...)

§ 7.º A lei poderá atribuir a sujeito passivo de obrigação tributária a condição de responsável pelo pagamento de imposto ou contribuição, cujo fato gerador deva ocorrer posteriormente, assegurada a imediata e preferencial restituição da quantia paga, caso não se realize o fato gerador presumido.” (grifou-se)

Nota: O fundamental dessa diferenciação aparentemente inofensiva é que a restituição deve ser atualizada (via SELIC) e o ressarcimento, não. Nem aqui, o erário dorme no ponto!

1.2. Pedido de Restituição através do meio físico (papel), em vez do programa PER/DCOMP

A protocolização destes pedidos de restituição deve ser feita diretamente na Delegacia da Receita Federal do Brasil, no domicílio do contribuinte, em razão da impossibilidade de utilização do programa PER/DCOMP, conforme determina a IN-SRF 900/08, artigo 3º, in verbis:

“Art. 3º A restituição a que se refere o art. 2º poderá ser efetuada:

I – a requerimento do sujeito passivo ou da pessoa autorizada a requerer a quantia; ou

(...)

§ 2º A restituição de que trata o inciso I será requerida pelo sujeito passivo mediante utilização do Programa Pedido Eletrônico de Ressarcimento ou Restituição e Declaração de Compensação (PER/DCOMP) ou, na impossibilidade de sua utilização, mediante o formulário Pedido de Restituição constante do Anexo I (grifou-se), ao qual deverão ser anexados documentos comprobatórios do direito creditório.”

O Requerente deve, se necessário for, mediante insistência, exigir a protocolização e recebimento deste Pedido de Restituição pelo meio físico, utilizando-se do formulário Pedido de Restituição em papel, nos exatos termos do que dispõe a norma supracitada.

2. DO DIREITO APLICÁVEL E SUA INTERPRETAÇÃO

2.1. É cediço que o regime de tributação das contribuições PIS/Cofins dos combustíveis derivados de petróleo, mais especificamente sobre óleo diesel, tem gerado muitas polêmicas e, em especial, com relação à possibilidade ou não de restituição de parcelas de PIS/Cofins pagas a maior pelos consumidores finais quando adquirido diretamente de distribuidoras de combustíveis a partir de 1º/julho/2000.

2.2. Até 30/junho/2000, a Lei 9.718/98, resultado da conversão da Medida Provisória nº 1.724/98, dispunha em seu art. 4º o seguinte:

“As refinarias de petróleo, relativamente às vendas que fizerem, ficam obrigadas a cobrar e recolher, na condição de contribuintes substitutos, as contribuições a que se refere o art. 2º, devidas pelos distribuidores e comerciantes varejistas de combustíveis derivados de petróleo, inclusive gás.

Parágrafo único. Na hipótese deste artigo, a contribuição será calculada sobre o preço da refinaria, multiplicada por quatro.”

2.3. A partir de 1º/julho/2000, a Medida Provisória nº 1991-15 impôs alterações no citado art. 4º, bem como no art. 43, reduzindo a zero as alíquotas das referidas contribuições incidentes sobre a receita auferida por distribuidores e comerciantes varejistas. Confira-se:

“Art. 4º . As contribuições para PIS e para a Cofins, devidas pelas refinarias de petróleo serão calculadas, respectivamente, com base nas seguintes alíquotas:

II – 2,23% e 10,29% respectivamente, incidentes sobre a receita bruta decorrente da venda de óleo diesel;

(...)

Art. 43. Ficam reduzidas a zero as alíquotas da contribuição para o PIS e para a COFINS incidentes sobre a receita bruta decorrente da venda de gasolinas, exceto gasolina de aviação, óleo diesel e GLP, auferida por distribuidores e comerciantes varejistas;”

2.4. Antes mesmo de se explicitar o enquadramento destas duas regras instituidoras de regime de tributação sob o comando da Constituição Federal de 88 e ao Código Tributário Nacional é preciso conhecer detalhes das respectivas regras-matriz de incidência tributária nos dois regimes de tributação, que se equivalem em toda sua tipicidade, vale dizer, o mesmo que “morrer” e “falecer” - dois termos distintos com os mesmos significados e efeitos legais. Colacionam-se, por oportuno, os seguintes entendimentos doutrinários e normas do Poder Executivo:

2.4.1. COÊLHO, Sacha Calmon Navarro. Teoria e prática das multas tributárias. 2ª ed. Rio de Janeiro: Forense, 2001. 86 p. ISBN 85.309.0359-5 ao analisar a substituição tributária assim se posicionou:

“Aliás os equívocos começam com a palavra substituto tributário e que juridicamente não substitui ninguém. Allorio (Diritto Processuale Tributario, Turim 1969, p.139) com razão dizia candente: o substituto não existe. O que a doutrina chama de substituto é na realidade o único contribuinte do tributo. O fenômeno da substituição pertenceria a um momento pré-jurídico, o da escolha do legislador do obrigado legal em substituição ao que demonstra a capacidade contributiva, por razão de eficácia e comodidade”.

2.4.2. MACHADO, Hugo de Brito. Virtudes e defeitos da não cumulatividade do tributo no sistema tributário brasileiro – parte III. http://209.85.173.104/search?q=cache:fRFh09FACW4J:201.70.a44.16:8080/hugoma...Consultado em 06/11/2008, assevera que:

“5.3. A substituição tributária. Outra tentativa de contornar as fraudes, e de simplificar o controle do imposto, consiste no estabelecimento do regime de substituição tributária, que na prática implica substituir o imposto plurifásico não cumulativo por um imposto monofásico.” (grifou-se)

2.4.3. PONTES, Helenilson Cunha. Substituição tributária no simples. http://apet.org.br/artigos/imprimir.asp? Consultado em 02/08/2009:

“A tributação concentrada é uma técnica de substituição tributária (grifou-se), utilizada na legislação do PIS/Cofins, segundo a qual a incidência destas contribuições sociais para alguns produtos (tais como, combustíveis (gn), medicamentos, bebidas, etc) recai apenas sobre o industrial ou importador, de modo que a receita da venda destas mercadorias pelos demais contribuintes da cadeia de comercialização fica submetida a alíquota zero, ou seja, este ficam dispensados dos recolhimentos relativos a tais contribuições. A lógica tributária é a mesma: se um produto está submetido à substituição tributária pelo ICMS e pelo PIS/Cofins, ou seja, se o contribuinte responsável (industrial, importador ou atacadista) já recolheu estes tributos de forma concentrada e antecipada em relação às demais etapas da cadeia de comercialização, o microempresário ou a empresa de pequeno porte devem ser dispensados de recolher os mesmos tributos na sistemática do Simples, sob pena de uma mesma receita estar sendo duplamente tributada. É exatamente este o sentido do que prescrevem as Leis Complementares 126/06 e 128/08”.

2.4.4. Governo do Estado do Tocantins – Secretaria da Fazenda – Superintendência de Gestão Tributária – Diretoria de Tributação – NOTA TÉCNICA SECRETARIA DA FAZENDA/SGT/DTRI/01/2009. http://74.125.47.132/search?q=ca... Consultado em 02/08/2009:

“Considerando que as receitas decorrentes da revenda de mercadorias sujeitas ao regime de substituição tributária, ou a tributação concentrada em um única etapa (monofásica), (grifou-se) ou, com relação ao ICMS, a antecipação tributária com encerramento da tributação, o recolhimento na forma do Simples Nacional não exclui a incidência do ICMS, devidos na qualidade de contribuinte ou responsável, em relação aos quais será observada a legislação aplicável às demais pessoas jurídicas.”

2.4.5. Resolução nº 51, de 22/12/2008 – Comitê Gestor de Tributação das Microempresas e Empresas de Pequeno Porte – CGSN:

“art. 3º (...)

I – as receitas decorrentes de revenda de mercadorias sujeitas a substituição tributária, a tributação concentrada em uma única etapa (monofásica) (grifou-se) e a antecipação tributária em encerramento de tributação, exceto as receitas decorrentes do inciso III.”

2.4.6. Exposição de Motivos Ministério da Fazenda 0021, de 29/agosto/2002:

“8. Sem prejuízo de conveniência harmoniosa com a incidência não cumulativa do PIS/Pasep, foram excluídos do modelo, em vista de suas especificidades, as cooperativas, as empresas optantes pelo Simples ou pelo regime de tributação do lucro presumido, as instituições financeiras e os contribuintes tributados em regime monofásico ou de substituição tributária”. (grifou-se).

Observa-se que o próprio Poder Executivo considera que os dois regimes de tributação possuem os mesmos requisitos típicos.

2.5. Neste ponto dúvidas não há de que o Regime Monofásico de Tributação e o Regime de Substituição Tributária se equivalem em todas as suas “tipificações”, refletindo, conforme já mencionado alhures, a jocosa citação entre “morrer” e “falecer”. Independentemente do rigor científico acima demonstrado é possível notar o silogismo jurídico do caso concreto sob as normas tributárias vigentes.

2.6. A subsunção tributária ou silogismo jurídico no caso concreto

O fundamento constitucional da substituição tributária se dá no § 7º do Art. 150, instituído pela Emenda Constitucional n.º 3, de 17 de março de 1993, in verbis:

Art. 150, § 7º CF/88: “A lei poderá atribuir a sujeito passivo de obrigação tributária a condição de responsável pelo pagamento de imposto ou contribuição, cujo fato gerador deva ocorrer posteriormente, assegurada a imediata e preferencial restituição da quantia paga, caso não se realize o fato gerador presumido.” (grifou-se)

A Medida Provisória nº 1991-15, com força de lei, atribuiu à Refinaria Petrobras (ou outra refinaria qualquer) sujeito passivo da obrigação tributária – a partir de 1º/julho/2000 a condição de responsável pelo pagamento das contribuições PIS e Cofins com alíquotas majoradas, abarcando todos os fatos geradores posteriores da cadeia de comercialização, isto é, das distribuidoras de combustíveis e dos revendedores varejistas.

Nesse sentido, é a didática decisão do Magistrado Federal Leandro Paulsen, no julgamento da AMS nº 2006.70.00.013112-3/PR, 2ª Turma do TRF4, DJ 05/09/2007:

[...]

“Ocorre a chamada tributação monofásica em se tratando de medicamentos, ou seja, a concentração da cobrança do PIS e da Cofins no início da cadeia econômica, sobre a receita das pessoas jurídicas que procedam à industrialização ou à importação de medicamentos, em percentual superior ao normal, desonerando-se as fases subseqüentes de distribuição e venda de tais produtos. (grifou-se)

Havendo tal concentração, ou seja, a cobrança, daquilo que normalmente seria arrecadado ao longo da produção e circulação do produto, já no primeiro agente econômico (grifou-se), não há que se exigir dos demais, reduzida que foi a alíquota, para estes, a zero. Enquanto o produto estiver em circulação, não há que se cobrar PIS e Cofins sobre as respectivas receitas.”

Observa-se, claramente, que esta tributação monofásica engloba fatos geradores que ocorrerão posteriormente, vale dizer, até o final da cadeia de comercialização. Por isso, é assegurada a imediata e preferencial restituição da quantia paga, caso não se realize o fato gerador (art. 150, § 7º, CF/88) de um ou dos demais elos posteriores da cadeia de comercialização, como de fato ocorre no caso concreto.

Art. 128 do CTN: “Sem prejuízo do disposto neste Capítulo, a lei pode atribuir de modo expresso a responsabilidade pelo crédito tributário a terceira pessoa, vinculada ao fato gerador da respectiva obrigação, excluindo a responsabilidade do contribuinte ou atribuindo-o a este em caráter supletivo do cumprimento total ou parcial da referida obrigação.”

Também aqui a Medida Provisória nº 1991-15, com força de lei, atribuiu a partir de 1º/julho/2000, de modo expresso, a responsabilidade pelo crédito tributário à Refinaria Petrobras (ou outra refinaria qualquer), terceira pessoa vinculada ao fato gerador da respectiva obrigação, excluindo a responsabilidade das distribuidoras e revendedores varejistas (submetendo-os à alíquota zero).

2.7. Feitas essas considerações epistemológicas, não restam dúvidas de que a partir de 1º/julho/2000 os consumidores finais de óleo diesel adquirido diretamente das distribuidoras continuam a possuir os mesmos créditos tributários existentes até 30/junho/2000, consoante restou demonstrado, tanto pela redação do § 7º do art. 150 da CF/88 como pela redação do art. 128 do CTN - Código Tributário Nacional. Não fosse assim, o regime monofásico de tributação encontraria intransponível barreira legal estabelecida no art. 37 da Lei Complementar nº 101/2000 – Lei de Responsabilidade Fiscal, que determina - verbis:

“Equiparam-se a operações de crédito e estão vedadas: I – captação de recursos a título de antecipação de receita de tributo ou contribuição cujo fato gerador ainda não tenha ocorrido, sem prejuízo do disposto no § 7º do art. 150 da Constituição Federal”.

3. Conforme exposto, a existência do crédito pleiteado é confirmada através de todos os métodos de interpretação em direito permitidos, quais sejam:

a) Interpretação literal (gramatical ou semântica – o que diz estritamente a lei, “ao pé da letra”);

b) Interpretação teleológica (finalidade ou objetivo da lei);

c) Interpretação sistemática (Constituição Federal 88, CTN e Lei de Responsabilidade Fiscal);

d) Interpretação histórico-evolutiva (vide ADin 2.010/DF. Rel. Min. Celso de Melo: “Debates parlamentares e interpretação da Constituição.”).

4. No item 2 acima demonstrou-se, didaticamente, como devem ser interpretados os dispositivos legais vigentes a partir de 1º/julho/2000, com base nos métodos de interpretação Literal e Sistemática. Contudo, convém, ainda, a utilização dos métodos de interpretação Histórico-Evolutivo e Teleológico para concluir-se, estreme de dúvidas, pela existência e validade do crédito em comento.

A escorreita aplicação dos referidos métodos de interpretação exige o amplo conhecimento da evolução histórica da tributação do PIS/Cofins sobre os combustíveis, bem como do ambiente econômico no qual se verificou a indigitada mudança de regime tributário.

Histórico da tributação monofásica de PIS/Cofins sobre os combustíveis derivados de petróleo

Dentro de um curto espaço de tempo, as normas relativas às contribuições PIS/Cofins sobre combustíveis foram alteradas substancialmente, trazendo importantes reflexos empresariais. No livro PIS/Cofins Sobre Combustíveis[1] (páginas 17 a 32), demonstrou-se detalhadamente todas as fases de incidência daquelas contribuições. O ano de 1998 foi marcado por uma frenética avalanche de medidas judiciais (amplamente legítimas), interpostas por distribuidoras e revendedores varejistas de combustíveis contra a inconstitucional cobrança de PIS/Cofins sobre derivados do petróleo[2]. Algumas centenas de decisões, indevidamente referidas pela Petrobras – Petróleo Brasileiro S/A e por outros ignóbeis fariseus da política brasileira como “a indústria de liminares”, foram deferidas pela Justiça Federal em favor dos contribuintes.

A exemplo da vigente substituição tributária do Imposto sobre Circulação de Mercadorias e Serviços – ICMS, nos combustíveis derivados do petróleo, a partir de 1º/fevereiro/1999 foi instituída a substituição tributária também para o PIS e para a Cofins, com base no art. 4º, da Lei 9.718/98[3]. Concentrou-se a tributação no início da cadeia de comercialização, na tentativa de estancar essa dramática tendência judicial, subtraindo-se o interesse de agir das Distribuidoras e Revendedores Varejistas. Mesmo assim, a Justiça Federal continuou entendendo que em razão da repercussão jurídica desses tributos indiretos, as Distribuidoras e Revendedores detinham Legitimidade Ativa Ad Causam, mesmo não figurando no pólo passivo da obrigação tributária. À época, não se reconheceu o efeito “ex-tunc”, sob a alegação de que referidos custos haviam sido repassados aos consumidores finais, fundamentando tais decisões no art. 166[4] do Código Tributário Nacional - CTN e Súmula 546[5] do Supremo Tribunal Federal - STF, mas, reconheceu-se efeito prospectivo (ex nunc), que sobre os derivados de petróleo não deveriam incidir outros tributos além do ICMS, do Imposto de Importação e do Imposto de Exportação, em conformidade com o então vigente § 3º do art. 155 da Constituição Federal de 1988.

Em 18/agosto/1998 a Advocacia Geral da União logrou êxito em levar a julgamento no STF o RE 233.807/RN – Rel. Ministro Carlos Velloso, cuja decisão plenária proferida em 01/julho/1999, em placar apertado, foi favorável à União Federal, vencidos os Ministros Moreira Alves, Marco Aurélio e Sydney Sanches. Como se vê, o resultado não foi 11 x 0, Ministros de elevado conhecimento tributário abonaram as decisões proferidas nos diversos Tribunais Regionais Federais do Brasil.

Justamente por essa razão a Justiça Federal de todos os quadrantes do Brasil continuou proferindo decisões favoráveis às novas impetrantes: Distribuidoras, Transportadoras Revendedoras Retalhistas - TRRs e Postos Revendedores, mesmo sob as já citadas insistentes alegações de se tratar-se de uma “indústria de liminares”, apregoadas também pelo então Deputado Federal Rubens Bueno, por ocasião do debate parlamentar acerca do Projeto de Lei 2.985/00. Registra-se que, naquela época, a Polícia Federal foi acionada, por interferência do Ministério da Justiça, para tentar caracterizar algum tipo de irregularidade nas decisões judiciais; contudo, nada conseguiu provar. Diante disso, o Plenário do STF não fazia outra coisa senão julgar novos casos de inconstitucionalidade, tais como: RE 205.355, 233.807, 230.337, 227.832, 224.957, 259.541 e 238.110, que ao final consubstanciaram-se na Súmula nº 659 – STF, in verbis:

“É legítima a cobrança da Cofins, do PIS e do Finsocial sobre as operações relativas a energia elétrica, serviços de telecomunicações, derivados de petróleo, combustíveis e minerais do país.”

A impressão que se tinha era de um terrível confronto político entre a Justiça Federal de todo o Brasil em face da Suprema Corte, ocasionando um verdadeiro caos judiciário (talvez a semente do controle externo do judiciário brasileiro tenha tido maior desenvolvimento por essa razão). O Governo Federal percebeu que, quando as decisões judiciais de primeira e segunda instâncias eram cassadas ou suspensas pelo STF, o rombo no caixa do Tesouro Nacional já havia ocorrido em razão da imediatidade executória da decisão interlocutória. Bastava uma semana de vigência de uma única decisão judicial interlocutória para que centenas de milhares de reais se evaporassem no ar. Relatamos essa verdadeira saga no livro PIS/COFINS SOBRE COMBUSTÍVEIS [6].

Inteligentemente, o Governo Federal inventou o inusitado Regime Monofásico[7] ou Concentrado através da Medida Provisória 1991-15, em 10/março/2000, incorporando as parcelas do PIS e da Cofins devidas pela Refinaria (x), Distribuidora (y) e Consumidor Final (z) no preço ex-Refinaria, cuja vigência deu-se a partir de 1º/julho/2000[8] e apressou-se em transformá-la em lei. Paralelamente, através da EC 33/2001, apressou-se em possibilitar tributabilidade do PIS/Cofins sobre derivados de petróleo, alterando na Constituição Federal a palavra “tributo” para “imposto”, (art. 155, § 3º) eliminando de vez a antiga restrição constitucional que impedia a incidência tributária. O eminente Prof. Hugo de Brito Machado denominou essa atitude do Governo Federal de “Fraude à Constituição em Matéria de PIS e Cofins” – in Revista Dialética de Direito Tributário, nº 60, p.68 a 85. O Projeto de Lei 2.985/2000, mais tarde convertido na Lei 9.990/2000 e relatado pelo Deputado Inaldo Leitão, sofreu intenso debate por parte dos Parlamentares, e transladado na íntegra para a Ata da 110ª Sessão Extraordinária Noturna em 7 de junho de 2000[9], para justificar a mudança de uma tributação plurifásica com alíquota de 3,65% por fase, em uma alíquota de 12,52% incidentes numa única fase, pretendendo-se, com isso, descaracterizar eventuais alegações de confisco tributário[10].

Com esse propósito, o Ministério da Fazenda produziu um complexo estudo (como citado na página 30.966 – Diário da Câmara dos Deputados de 8/junho/2000) que resultou na Nota Oficial publicada em 29/junho/2000, sob o título: “Alteração na forma de cobrança do PIS / Cofins de combustíveis” veiculado no site: http://www.fazenda.gov.br/portugues/releases/2000/r000629.asp.

Entretanto, temendo-se a volatilidade desse documento eletrônico, com base no art. 236 da CF/88, regulamentado pela Lei 8.935/94, art. 7º, inc. III[11], fizemos produzir uma Ata Notarial, dotada de fé pública, com a finalidade de conservação do documento. Na referida prova documental, o Ministério da Fazenda garante que em razão da mudança do regime tributário de 30/junho/2000 para 1º/julho/2000, o consumidor não seria onerado.

Essa complexa engenharia tributária merece cuidadoso detalhamento. Preliminarmente, é preciso conhecer a cadeia de comercialização dos combustíveis derivados de petróleo após o seu refinamento, o denominado Downstream.

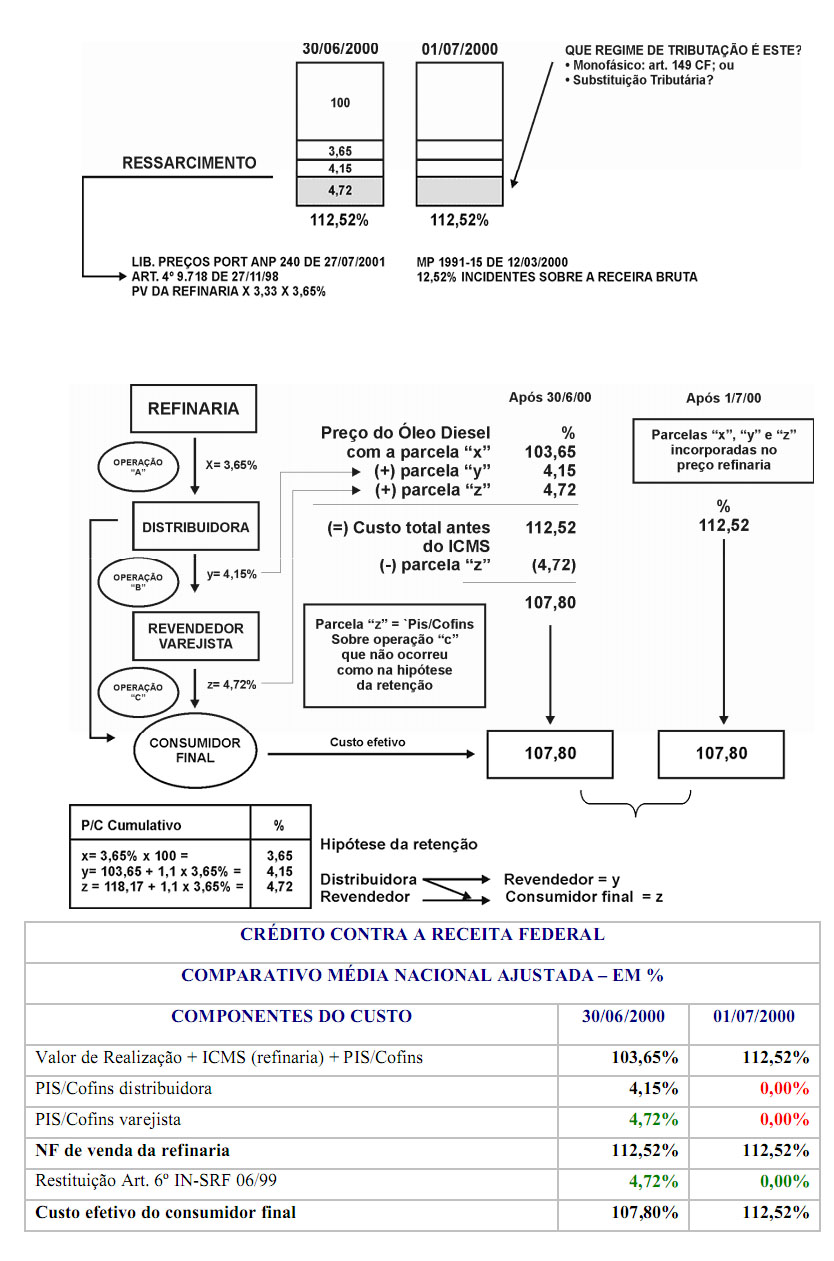

Para facilitar o entendimento, tomou-se especificamente o Óleo Diesel, que percorre o seguinte caminho comercial: Refinaria de Petróleo (R) => Distribuidora de Combustíveis (D) => Revendedor Varejista (V) => Consumidor Final (CF). Didaticamente, a operação de (R) para (D) considerou-se como sendo operação (a) sobre a qual incide o PIS/Cofins de 3,65%. De (D) para (V), operação (b), PIS/Cofins de 3,65% e finalmente de (V) para (CF), operação (c), PIS/Cofins de 3,65%. Da Refinaria ao Consumidor Final ocorrem ou deveriam ocorrer três operações: (a) = 3,65%; (b) = 3,65% e (c) = 3,65%. Não se pode cometer o equívoco de supor que a carga tributária total (R + D + V) dessas contribuições corresponda simplesmente a 3,65% x 3, pois uma incide cumulativamente sobre a outra e também sobre uma determinada margem bruta. Então, temos: operação (a) Parcela “x” = 3,65%; operação (b) Parcela “y” = 4,15%; e, operação (c) Parcela “z” = 4,72%, totalizando 12,52%[12].

Referidos valores foram incorporados ao preço do Óleo Diesel a partir de 1º/julho/2000, através da Portaria Interministerial nº 199/2000, que passou de R$ 0,3858 para R$ 0,4311, sem que isso significasse quaisquer aumentos de preços[13] ou tributos.

Ocorre que até 30/junho/2000[14], o Consumidor Final que adquirisse combustíveis diretamente de Distribuidoras de Combustíveis estava autorizado pelo art. 6º da IN-SRF nº 06/99[15] a recuperar a denominada Parcela “z” de 4,72%, em razão da determinação insculpida no § 7º do art. 150 da CF/88, isto é, fato gerador presumido e não realizado.

Observe-se que no regime tributário “a”, a carga tributária total de 12,52% era cobrada antecipadamente por substituição tributária (no início da cadeia), incluindo, para efeito de cobrança, a operação (c). Especificamente, no caso concreto de venda direta do Distribuidor para Consumidor Final, não ocorrida[16], portanto, a respectiva parcela “z” era restituída (por compensação), imediata e preferencialmente.

A partir do novo regime tributário “b”, a mesma carga tributária total de 12,52% foi incorporada ao preço ex-Refinaria[17], incluindo as contribuições correspondentes à incidência na venda a varejo (vide art. 6º - IN-SRF 6/99), com a garantia do Ministério da Fazenda de que tudo continuaria igual. Essa garantia do Ministério da Fazenda, debatida à exaustão na Câmara dos Deputados, possibilitou a aprovação do Projeto de Lei n. 2.985/2000, convertido na Lei 9.990/2000, que alterou as alíquotas de PIS/Cofins sobre o Óleo Diesel de 3,65%[18] para 12,52% (incidência monofásica – Lei 9.990/2000), sem que isso significasse qualquer aumento de alíquota ou imposto, conforme se depreende do comprometimento do Ministério da Fazenda e também da vontade do legislador[19]. Essa lesão devidamente comprovada pelo nexo de causalidade caracteriza a legitimidade ativa ad causam do Consumidor Final. Vide aresto REsp 276.469/SP – STJ.

Adicionalmente entendemos que não é a existência ou ausência de Instrução Normativa, isto é, de dispositivo apenas regulamentar que legitima ou descaracteriza determinado crédito tributário. É a lei “stricto sensu” e sua correta interpretação, no caso em tela, a Medida Provisória 1991-15, de 10 de março de 2000, que estabeleceu em seu artigo 46 a eficácia das modificações introduzidas no art. 4º da Lei 9.718/98, a partir de 1º de julho de 2000, três meses depois, foi reeditada sob o nº 1991-18, para modificar as alíquotas anteriormente estabelecidas. As novas alíquotas foram então repetidas pela Lei 9.990/00, de 21 de julho de 2000, publicada no Diário Oficial da União em 24/07/2000.

Interpretada através do método histórico-evolutivo, ou seja, levando-se em conta os debates parlamentares acerca do Projeto de Lei, PL 2985/00, do qual originou a Lei 9.990/00, bem como o comprometimento oficial do Ministério da Fazenda assegurando que o consumidor não seria onerado, o novo regime de tributação nada mais é, tecnicamente, do que uma continuação do regime vigente até 30 de junho de 2000, não podendo, portanto, ser enquadrado no § 4º do artigo 149 da CF/88, que assim determina: “A lei definirá as hipóteses em que as contribuições incidirão uma única vez.” (gn).

Os diagramas a seguir ilustram com exatidão a legitimidade de tais créditos:

Todos sabemos que a atividade administrativa da RFB – Receita Federal do Brasil é vinculada devendo fiel obediência às Fontes do Direito, nos termos do art. 96 do CTN, e, portanto, ao servidor público é defeso discordar da legislação existente, não lhe cabendo o juízo de legal ou ilegal, moral ou imoral, devendo apenas aplicar a norma legal existente sob pena de responsabilidade funcional. Contudo, é razoável concluir que a norma legal existente deve ser corretamente interpretada de acordo com o art. 111 também do CTN, sob pena de enriquecimento ilícito do erário.

Assim sendo, conforme exaustivamente demonstrado, deve-se enfatizar que a restituição pleiteada decorre de disposição expressa na Lei de regência, portanto, questão a ser decidida administrativa e imediatamente, sob pena de responsabilidade civil e criminal do servidor público responsável por esta homologação, nos termos do art. 316, § 1º do Código Penal brasileiro.

É conveniente deixar registrado que estas alegações só serão corretamente perceptíveis mediante profunda análise técnica através de exames periciais, competindo desde logo à administração Fazendária buscar a verdade material, em razão dos princípios da ampla defesa, da legalidade e da oficialidade.

(Acórdão nº 103-19.789, do 1º Conselho de Contribuintes – DOU 29.01.99) – “Processo Administrativo Fiscal – Princípio da Verdade Material – Nulidade. A não apreciação dos documentos juntados aos autos depois da impugnação tempestiva e antes da decisão fere o princípio da verdade material com ofensa ao princípio constitucional da ampla defesa. No processo administrativo predomina o princípio da verdade material, no sentido de que aí se busca descobrir se realmente ocorreu ou não o fato gerador, pois o que está em jogo é a legalidade da tributação. O importante é saber se o fato gerador ocorreu e se a obrigação teve seu nascimento. Preliminar acolhida. Recurso provido”.

Deve-se neste momento requerer exames periciais contábeis, nos termos do art. 18 do Decreto nº 70.235, de 06 de março de 1972, indicando desde logo, conforme o § 1º do mesmo artigo o Assistente da Perícia, representante da empresa requerente, anexando todos os documentos comprobatórios dos direitos creditórios, requerendo a restituição dos valores recolhidos indevidamente relativamente às contribuições ao PIS/Cofins, nos termos do art. 2º, II, c/c art. 3º, § 2º da IN-RFB 900/2008.

Finalizando, ousamos parafrasear o saudoso mestre GERALDO ATALIBA, afirmando: quem diz que a restituição está assegurada é a Constituição Federal meus senhores, não é lei nenhuma, não é a Lei Complementar, não é a lei ordinária do Estado e muito menos a doutrina (texto adaptado).

[1] TASOKO, Toshinobu. PIS/COFINS SOBRE COMBUSTÍVEIS. Campinas: LZN, 2006. Doravante referido apenas por livro PC.

[2] TASOKO, Toshinobu. PROCESSO TRIBUTÁRIO – Uma abordagem lógica material. Campinas: LZN, 2007. Item 3, página 9. Doravante referido apenas por livro PT.

[3] Art. 4º: As refinarias de petróleo, relativamente às vendas que fizerem, ficam obrigadas a cobrar e a recolher, na condição de contribuintes substitutos, as contribuições a que se refere o art. 2º, devidas pelos distribuidores e comerciantes varejistas de combustíveis derivados de petróleo, inclusive gás.

[4] Art. 166: A restituição de tributos que comportem, por sua natureza, transferência do respectivo encargo financeiro somente será feita a quem prove haver assumido referido encargo, ou, no caso de tê-lo transferido a terceiro, estar por este expressamente autorizado a recebê-la.

[5] Súmula 546 do STF: Cabe a restituição do tributo pago indevidamente, quando reconhecido por decisão, que o contribuinte “de jure” não recuperou do contribuinte “de facto” o “quantum” respectivo.

[6] Páginas 17 a 32.

[7] Resta saber se essas questionáveis contribuições atendem às exigências insculpidas sob o § 4º, art. 149 da CF/88, que exige tributação única, porquanto, as mesmas exações continuaram incidindo nas Distribuidoras de Combustíveis e Revendedores Varejistas, embora sob alíquotas zero.

[8] Vide Diagrama I, página 7 do livro PT.

[9] “Concluo dizendo que não votaremos qualquer aumento de alíquota ou de impostos neste plenário, como já não estamos fazendo há algum tempo, porque essa nossa atitude de coerência em prol de uma verdadeira reforma tributária no País” (Deputado Aloizio Mercadante – Diário da Câmara dos Deputados de 8/junho/2000 – página 30.976).

[10] Vide importantes considerações jurídicas na página 106, in fine, do livro PC.

[11]Inc. III, art. 7º Lei 8.935/98: Aos tabeliães de notas compete com exclusividade: lavrar atas notariais.

[12] Vide cálculo estatístico no rodapé da Figura 7, página 23 do livro PC.

[13] Vide Diagrama IV na página 12 do livro PT.

[14] Sobre o Regime Tributário “a” – vide página 10 do livro PT.

[15]“Art. 6º: Fica assegurado ao consumidor final, pessoa jurídica, o ressarcimento dos valores das contribuições referidas no artigo anterior, na hipótese de aquisição de gasolina automotiva ou óleo diesel, diretamente à distribuidora”. (Nota: a) A denominação “ressarcimento” é equivocada; o correto é “restituição”; b) contribuições incidentes na venda a varejo)

[16] Vide Diagrama I na página 7 do livro PT => Venda direta de Óleo Diesel da Distribuidora para o Consumidor Final, suprimindo a operação “c”, cujos tributos já haviam sido cobrados por antecipação tributária: 4,72%.

[17] Vide comentário 1 na página 8 do livro PT. Este documento eletrônico foi também materializado através de Ata Notarial (doc. 9).

[18] Incidência plurifásica: operações “a”, “b” e “c” mencionadas no Diagrama I, página 7 do livro PT – Lei 9.718/98.

[19] Vide O critério histórico de interpretação de leis, página 65 do livro Pis/Cofins sobre Combustíveis.

Auditor Independente, Contador, Administrador de Empresas, Mestre em Finanças, Professor Licenciado do Centro Universitário Padre Anchieta de Jundiaí - SP. Ex-Controller da Uniroyal Química do Brasil; Ex-Diretor Administrativo e Financeiro da Incepa/Cidamar; Ex-Diretor Financeiro da Polenghi; Ex-Diretor Vice-Presidente Financeiro do Frigorífico AIBP, Autor dos livros: PIS/COFINS SOBRE COMBUSTÍVEIS, 2006 e PROCESSO TRIBUTÁRIO - Uma abordagem Lógica Material, 2007 - ambos editados pela LZN - Campinas SP.

Conforme a NBR 6023:2000 da Associacao Brasileira de Normas Técnicas (ABNT), este texto cientifico publicado em periódico eletrônico deve ser citado da seguinte forma: TASOKO, Toshinobu. PIS/Cofins - Consumidor final de óleo diesel e GLP - gás liquefeito de petróleo. Restituição assegurada pela Constituição Federal e CTN - Código Tributário Nacional. Uma abordagem científica Conteudo Juridico, Brasilia-DF: 11 ago 2009, 08:38. Disponivel em: https://conteudojuridico.com.br/consulta/Artigos/18076/pis-cofins-consumidor-final-de-oleo-diesel-e-glp-gas-liquefeito-de-petroleo-restituicao-assegurada-pela-constituicao-federal-e-ctn-codigo-tributario-nacional-uma-abordagem-cientifica. Acesso em: 21 abr 2025.

Por: Roberto Rodrigues de Morais

Por: LUIZ ANTONIO DE SOUZA SARAIVA

Por: BRUNA RAPOSO JORGE

Precisa estar logado para fazer comentários.